設備投資とは何か?中小企業の資金調達・返済設計と失敗を避けるための方法

企業の拡大・競争力維持のためには、設備投資は避けて通れないプロセスです。最新の機械設備や店舗改装、工場の増設などは、売上や効率性に大きなインパクトをもたらします。しかし設備投資は「金額が大きい」「回収期間が長い」「借入による利息負担」「経営環境の変動リスク」などリスク要素が多いため、慎重さが求められます。特に中小企業においては、設備投資をどのように設計し、どのように返済計画を立てるかが、企業の持続可能性を左右します。本稿では、設備投資の基礎から資金調達方法、返済設計、審査で見られるポイント、失敗例、成功するための戦略を解説します。

設備投資とは?設備資金の定義と会計処理

設備投資とは、機械・建物・システムなど、長期使用を前提とする固定資産を取得または改装するための費用を指します。

取得した設備は貸借対照表(バランスシート)上で「固定資産」として計上され、その後の減価償却を通じて損益計算書上に「減価償却費」が計上されます。設備投資によっては、初期投資額が多くなり、回収期間も数年にわたるため、収益性や投資回収期間(ROI)を慎重に見定める必要があります。設備投資がただの出費にならないよう、費用対効果の検証が不可欠です。

資金調達方法と選択肢

設備投資を行うためには、自己資金だけで賄えないことが多く、外部からの資金調達が必要になります。主な選択肢には以下があります。

- 銀行融資・制度融資:日本政策金融公庫などの公的融資、地方銀行・信用金庫など民間金融機関。返済期間や担保条件が重要。

- リース契約:設備をリースで導入し、リース料を支払う方式。資産所有リスクを抑えることができるが、総コストが高くなる可能性あり。

- 補助金・助成金:省エネ設備/自治体施策/DX・GX関連プロジェクト等で対象となるもの。返済不要・条件付きの支援が可能。

- 内部留保または減価償却費を活用する方法:利益中で発生する減価償却費を蓄える、または他期の余剰資金を蓄えて投資に回す戦略。

各調達手段には利点と欠点があります。自己資金が多ければ借入利息や担保負担が減るが、大規模投資では外部調達が必須になることが多いです。

返済期間設計:耐用年数・償却年数との関係

設備投資融資で特に重要な要素のひとつが「返済期間」です。金融機関は通常、設備の減価償却期間または法定耐用年数をひとつの目安としています。償却年数を超える期間の返済を設けるのは難しいケースが多く、逆に償却年数より短すぎる返済期間も月々の返済負担を重くし、キャッシュフローを圧迫します。

たとえば、某機械設備の償却年数が10年であれば、返済期間も概ね10年以内に設定されることが望ましいです。もし返済期間を5年など短期間に設定すれば、毎年の元本返済額が大きくなり、資金繰りのリスクが高まります。逆に償却年数より長く設定できるかどうかは、金融機関の判断・業績や担保・キャッシュフローの見込みによります

審査で金融機関が見ているポイント

設備投資融資の申込時、金融機関は以下の視点を重点的に確認します:

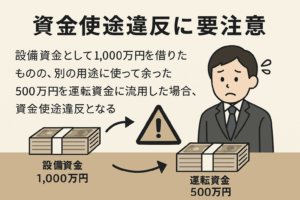

- 資金使途の明確性:どの設備を、どのくらいの金額で、どこから取得するのか。見積書・仕様書などの提示が求められることが多いです。

- ROI(投資収益率)やコスト対効果:生産量の増加・効率改善・コスト削減など、設備投資によってどのような収益改善が見込めるか。設備投資後、どのくらいで投資額を回収できるかを試算する必要があります。

- 返済原資の確実性:税引き後利益+減価償却費など、返済に使えるキャッシュフローが十分にあるか。利益見込・販売計画を含めて説明できるか。

- 耐用年数・法定耐用年数との整合性:特に機械設備・建物などは法定耐用年数や償却期間が設定されており、これを基準に返済期間を設計することが多いです。

- 自己資金の比率:自己資金が適切に投入されているかどうか。借入金だけで全額まかない、自己資金ゼロというケースはリスクが高く評価されにくい。

- 追加コストの見込み:設備維持費・修繕費・固定資産税・保険など、設備を保有するうえで継続的に必要となるコストを見積もっているか。これを見落とすと、予想外にキャッシュアウトが増えることがあります

実務的な議論

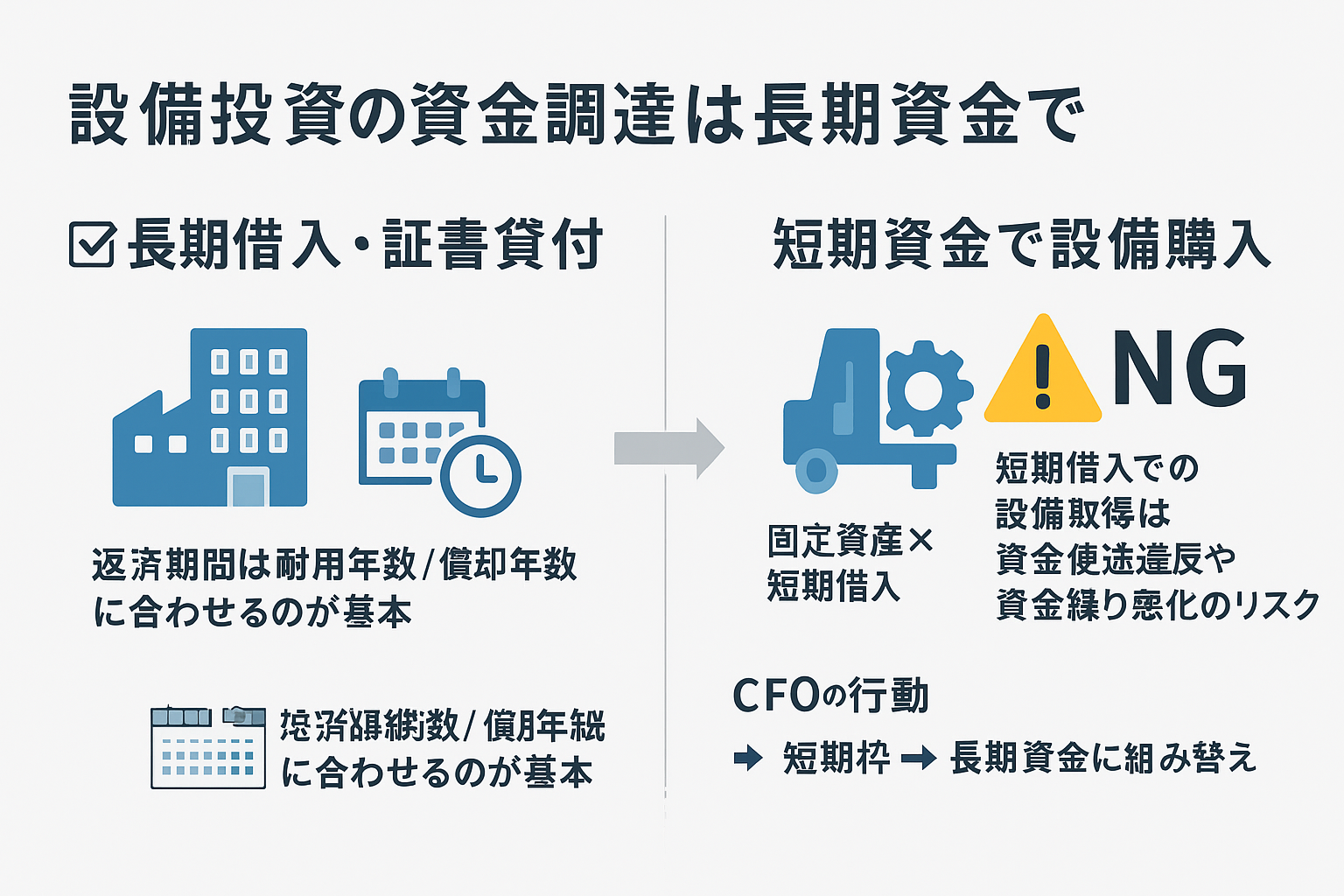

画像にあるように、「設備投資は固定資産の取得になるはずなので、証書貸付や長期借入金(固定負債)で調達するのが望ましい」とされています。この指摘には非常に重要な意味があります。設備投資を短期の借入金や手形貸付など短期融資形態で賄うと、資金使途の観点で問題視されることがあります。短期借入金で固定資産を取得してしまうというのは、返済期間が設備の償却年数や耐用年数を下回ることになるため、金融機関からは経営上・会計上・与信上の懸念材料となります。

また、画像中では「金融機関から時折、償却年数を下回る期間での融資の提案がある場合があります」とあり、実際そういった提案をされた企業もあるとのことで、「償却年数7年の設備を5年で返済する」などの提案例が紹介されています。しかし、業績が厳しくなった場合など、返済期間が短いことで資金繰りが悪化するリスクが生じます。そこで CFO の立場からは、短期借入枠を減らし、長期資金に一部振り替えることを助言し、融資の組み換えを行ったという記述があります。このような動きは、資金調達だけでなく、財務の健全性を保つうえでも重要です。

失敗例と成功例:ケーススタディ

以下に、設備投資に関する典型的な失敗例と成功例を挙げます。

失敗例

- 設備購入額が大きかったため、返済期間を無理に短縮し、毎月の返済負担が重くなった。利息負担、維持管理コストの上昇も重なり、資金繰りが悪化。

- 設備の取得後、減価償却費を帳簿に計上していなかったり、固定資産として資産計上しなかったため、貸借対照表が整っておらず、次回の融資申込時に与信評価が低くなった。

- 設備投資の予想売上が過大であった結果、期待する収益増が得られず、返済原資が不足した。キャッシュフロー試算を甘く見積もるケースが多い。

成功例

- 機械設備の導入を図る際、見積書・仕様書を揃え、設備の耐用年数に合わせた返済年数(たとえば耐用年数10年の機械で返済期間10年)を金融機関に提示した。加えて減価償却費・利益見込み・メンテナンス費などを含めたキャッシュフロー表を作成し、返済可能性の根拠を明確に示した結果、融資が円滑に実行された。

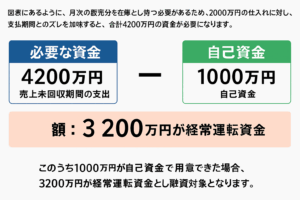

- 補助金・助成金を併用し、自己資金をある程度投入したことで自己負担額を抑え、借入金の返済負荷を低めに設計。新規設備導入後の売上増加を計画に組み込み、設備投資ROI(投資利益率)を明確にしたことで、金融機関の信頼を得た。ケーススタディ:その他の運転資金が鍵となった事例

設備投資を成功させるための戦略・チェックリスト

以下は設備投資を計画・実行する際、失敗を避けて成功に近づけるための戦略とチェックポイントです。

| 項目 | チェックポイント |

|---|---|

| 設備選定 | 見積書・仕様・メーカー保証・メンテナンス体制を比較検討する |

| 耐用年数/償却年数 | 税法上の法定耐用年数と償却可能年数を確認し、返済期間をそこから大きく外さない設計とする |

| 投資額と自己資金比率 | 自己資金をできるだけ投入し、借入額を最小化する |

| 返済原資 | 増収見込み・コスト削減分・利益構造など、返済に必要なキャッシュフローを具体的に試算する |

| 資金調達手段の選択 | 公的融資・銀行融資・リース・補助金など、条件を比較し負担が少ない手段を選ぶ |

| リスク管理 | 設備の稼働率不透明、補修費・保守費・減価償却後の価値低下などリスクをあらかじめ見積もる |

| 債務負担のバランス | 運転資金との調和をとり、返済額を無理なく支払える範囲にとどめる |

| 会計処理の適正さ | 固定資産計上・減価償却の記録・維持費の計上を漏れなく行う |

最新トレンドとの関係:

現在、設備投資に関しては以下のようなトレンドが見られます。

- DX(デジタル・トランスフォーメーション)関連機器・システム導入の加速。ソフトウェア+ハードウェアでのトータルコストを考える必要あり。

- GX(グリーントランスフォーメーション)省エネ設備・再生可能エネルギー設備導入の促進。補助金や優遇融資制度が設定されているケースも多い。

- 人手不足対応のための自動化・省力化設備の導入。機械で代替可能な作業の設備投資は、将来の人件費上昇や人材確保のリスク軽減になる。

- 金利上昇リスク・物価上昇リスク。資材コスト・輸入部品コストの変動などが設備投資コストを押し上げる可能性があり、見積もりと発注タイミングは慎重に検討する必要あり。

設備投資は企業成長の大きなドライバーでありながら、失敗すると“重荷”になる資金使途です。したがって、単に「設備を更新したい」「新しい個室を拡充したい」という願望だけで進めるのではなく、次のような構成が重要です。

- 使途を固定資産として明確に定義する

- 減価償却期間(償却年数)に対応した返済期間を設定する

- 自己資金をなるべく投入し、借入金の負担を最小化する

- 見積・仕様・投資回収シミュレーションを丁寧に行う

- 会計処理を正確にし、資産計上・減価償却を怠らない

これらを適切に行うことで、金融機関から「設備資金として適切な申請」「返済能力がある企業」と評価され、良い条件で融資を得やすくなります。中小企業の財務担当者または経営者においては、設備投資を単なるコストではなく、将来の収益・効率性・柱になる戦略的な投資と捉えて設計することが肝要です。